Исследование российского рынка мягкой и корпусной мебели по состоянию на конец 2023 года подготовило маркетинговое агентство Rize. Эксперты проанализировали текущую ситуацию и перспективы рынка, объем и динамику спроса, изучили ключевых игроков и разработали рекомендации по построению стратегии развития мебельных компаний. Публикуем ключевые моменты исследования.

Мебельный рынок в 2022 году

Мебельная отрасль стала одной из самых динамично развивающихся — на июль прошлого года рост составил +34,3%. Эксперты Rize считают, что в 2022 году России сформировался новый мебельный рынок, причем его главной отличительной особенностью стала высокая конкуренция при примерно равном качестве продукта в одном ценовом сегменте.

В сегментах высокий и средний плюс произошло снижение спроса. Снизился и средний чек: покупки на сумму 100–500 тыс. рублей сократились на 43% год к году, в ценовых сегментах 80–100 тыс. рублей и 30–50 тыс. рублей отмечен небольшой рост.

Изменилось покупательское поведение: люди отказываются от спонтанных покупок, стали более чувствительны к цене, соглашаются на более дешевые материалы даже в ущерб качеству, в целом при выборе мебели обращают внимание на долговечность и функциональность.

Доли рынка перераспределяются в пользу более крупных и устойчивых игроков. Клиенты предпочитают покупать мебель в сетевых магазинах и на маркетплейсах, несетевые магазины и мелкие игроки вытесняются с рынка.

Покупки мебели в офлайн никуда не денутся: 52% респондентов говорят, что при приобретении мебели в интернете им не хватает возможности посмотреть на нее вживую и потрогать. Только офлайн покупают 15% респондентов, только онлайн — 33%, выбирают офлайн и покупают онлайн или наоборот 52%.

Растет спрос на услуги дизайнеров — ими воспользовались 43%. Малогабаритные квартиры стимулируют спрос на мебель-трансформеры. Более двух предметов мебели одновременно предпочитают покупать 25% респондентов.

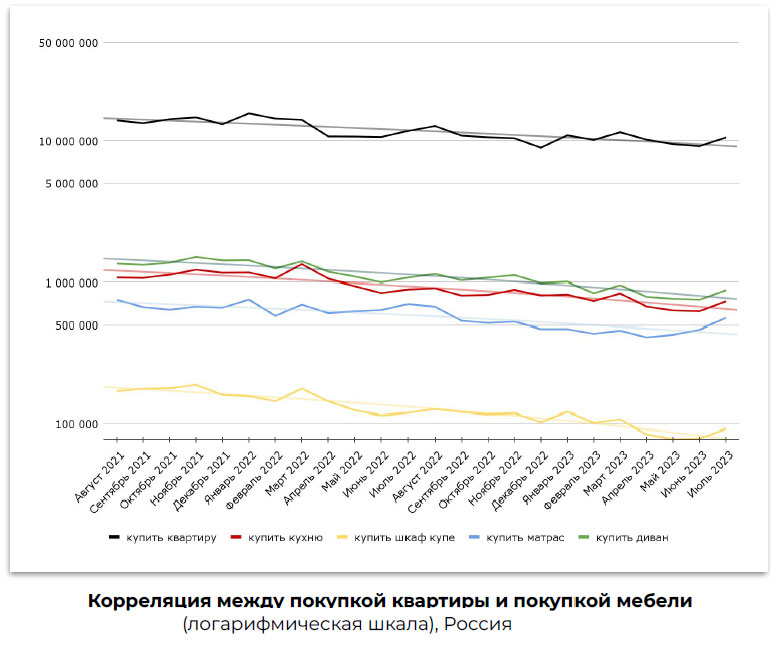

Рынок жилья vs рынок мебели

Мебельный рынок зависит от рынка жилой недвижимости. В 2023 году продажи квартир в новостройках снижались, одновременно с 62,1% до 59,6% сократилась доля жилья с отделкой. Три крупных девелопера отказались от предложения квартир с отделкой из-за санкций, при этом в Московском регионе такое предложение растет.

E-commerce

В первой половине 2023 года мебель и товары для дома занимали второе место в рейтинге популярности (16,5% в денежном выражении на локальном рынке и 25,8% в сегменте трансграничной торговли).

По количеству запросов на маркетплейсах и классифайдах мебель и товары для дома были на третьем месте.

Запрет популярных соцсетей и рекламного продвижения повлиял на мебельный рынок: данные показывают, что реклама в интернете дает почти половину лидов (48,9%), органический трафик — 23,6%, напрямую на сайт обращаются 10,3% пользователей.

Как покупают мебель и товары для дома

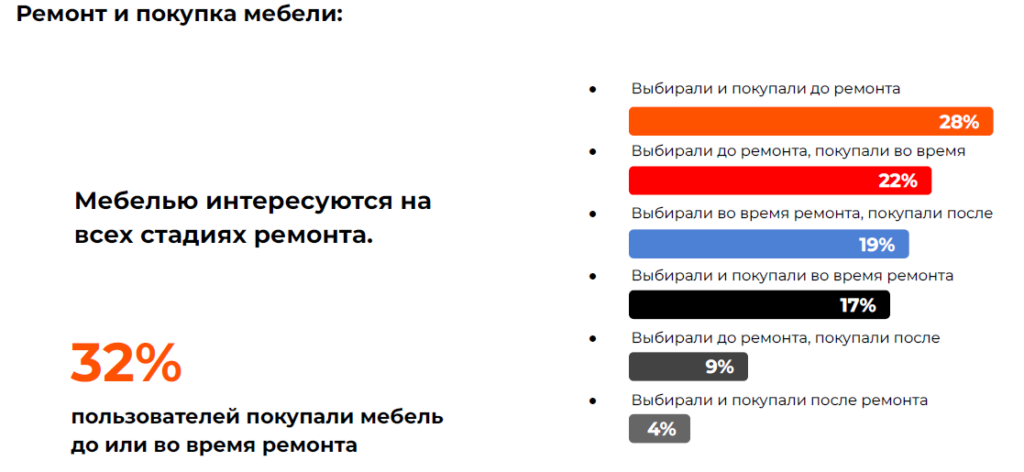

Более половины респондентов (57%) покупают новую мебель из-за устаревания или поломки имеющейся, 38% — после ремонта и 21% — после покупки квартиры. Недостающие предметы интерьера приобретают 35%. Если людям требуется мебель, не станут ждать распродажи 41%.

Расходы на мебель снижаются: доля тех, кто приобрел мебель в ценовом диапазоне 5–20 тыс. рублей, составляет 61%, покупки от 70 тыс. рублей совершают 53%.

Главные драйверы покупки мебели варьируются в зависимости от региона. В Москве это аренда или покупка новой квартиры, в Санкт-Петербурге — покупка новой квартиры, в городах-миллионниках — замена или покупка недостающих предметов мебели, в городах с населением 100–700 тысяч человек — покупка мебели для новых членов семьи и обустройство после ремонта.

Перед покупкой мебели 61% хотели бы воспользоваться услугами консультанта. Среди самых популярных услуг, которые покупатели хотели бы получить от интернет-магазина мебели — бесплатная доставка (64%), установка и сборка (53%), возможность заказать мебель в любом цвете и размере.

Анализ мебельных брендов

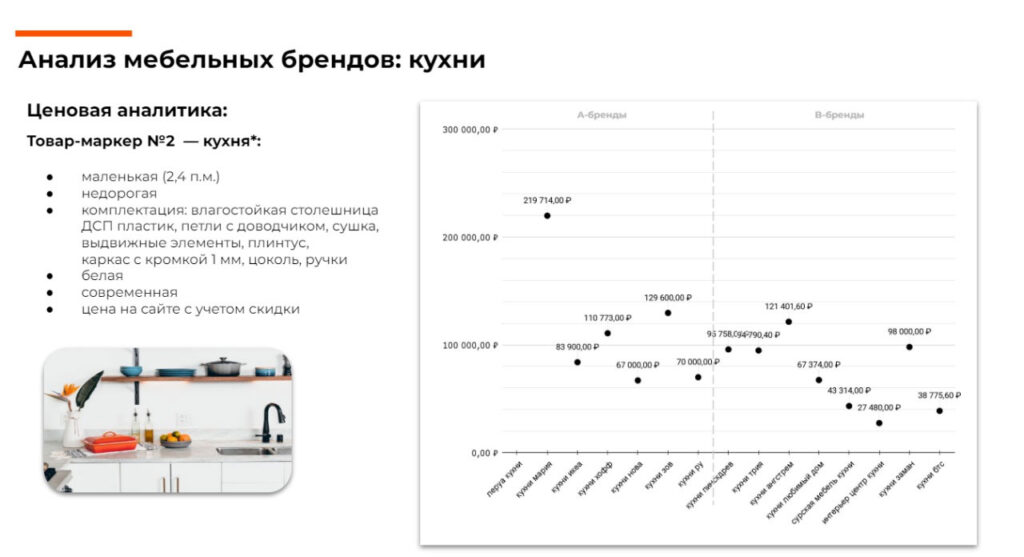

Эксперты проанализировали мебельные бренды в товарных категориях «диваны», «шкафы-купе», «кухни» и «матрасы». Бренды поделили на 2 группы: А-бренды (брендовая популярность на основе данных WordStat) и B-бренды (собственная выборка на основе данных по выручке и активности в digital).

В категории «диваны» в группу А-брендов вошли Диван.ру, Диван Босс, Аскона, Фабрика диванов, Hoff, Моон, Много диванов, Дон диван и Русский диван. B-бренды: Пинскдрев, ТриЯ, Ангстрем, Любимый дом, Гарда, Аврора, СВ, Элегия, Империал и АСМ Элегант.

В категории «кухни» А-бренды: Леруа, Мария, Hoff, Nova, ЗОВ, также ушедшая с рынка IKEA. B-бренды: Пинскдрев, ТриЯ, Ангстрем, Любимый дом, Сурская мебель, Интерьер центр кухни и Zaman.

В категории «шкафы-купе», помимо Леруа и IKEA, в группе А-брендов — компании Аристо, Командор, Много мебели, Е1 и Столплит. В группе B-брендов знакомые имена: Пинскдрев, ТриЯ, Ангстрем и Mr. Doors.

А-бренды в категории «матрасы»: Аскона, Орматек, IKEA, Sleep, Матрас.ру, Корона и Фабрика матрасов. B-бренды: Proson, Аврора, Мелодия сна, Dimax, Матрасбург, Сонберри, Матрасовъ и Hoff.

Рекомендации производителям и продавцам мебели

RIZE предложили мебельным компаниям свои рекомендации по повышению эффективности и отстройки от конкурентов.

Чтобы успешно развиваться на рынке, мебельным компаниям необходимо работать над брендом и узнаваемостью, формировать привлекательные офферы и промо, повышающие средний чек и тщательно работать с клиентской базой для допродаж. Также необходимо собирать обратную связь и интегрировать ценности клиентов в бренд.

Важные факторы: налаживание работы с дизайнерами в сегментах B2B и B2C, налаживание кросс-маркетинга с компаниями с похожей целевой аудиторией, а также выход на маркетплейсы с малогабаритной мебелью — работа на маркетплейсах, в том числе, повысит узнаваемость бренда.

Стоит задуматься над разработкой СТМ для крупных сетей и расширять ассортимент за счет сквозных аксессуаров и товаров для дома. Производство товаров для масс-маркета с понятными визуальными и функциональными решениями — тренд нынешнего времени.